股票配资基础知识

热点资讯

- 股票主力操盘 创维数字(000810)8月20日主力资金净卖出2.89亿元

- 红河股票配资 年中盘点|国内运动消费需求强劲, 小众品牌加速入局

- 在线期货配资平台 【公式源码】通达信 主图或副图显示个股业绩预计披露日期

- 炒股到哪配资 《福彩3D》第2024187期太湖钓叟 鸡蛋圆

- 港股配资杠杆 最多的4次 咱们有过最美好的一次!“数”说历史上那些举办过奥运会的国家

- 期货配资安全吗? 亚太药业(002370.SZ):注射用头孢唑肟钠增加规格并通过仿制药一致性评价

- 炒股配资在线 6月24日特纸转债上涨0.41%,转股溢价率35.65%

- 炒股配资平台大全 8月16日基金净值:浙商聚盈纯债债券A最新净值1.1106

- 专业的实盘配资平台 8月6日基金净值:中银富享定开债最新净值1.1174,跌0.03%

- 股票配资走势 【12315投诉公示】消费者投诉老凤祥其他投诉问题

- 发布日期:2024-10-10 21:25 点击次数:109

广发证券首席经济学家、中国首席经济学家论坛理事 郭磊

报告摘要

第一,所谓“套息交易”,简单来说就是借入低利率的货币,投入高回报率的资产。日本是具备发达金融市场的经济体中利率最低的,1998年以来绝大部分时段政策目标利率均在0.3%以下,且较长时间处于零利率和负利率状态,日元也就天然成为了全球套息交易最主流的融资货币。

第二,这种交易最不利的环境是日元持续升值。这种情况下一则套息交易的资金成本上升;二则它如果包含美元贬值助推,往往对应外部市场预期投资回报率的下降期。成本收益预期一起变化,套息交易平仓压力往往较大。平仓又会进一步带来流动性压力在不同市场间的传导。

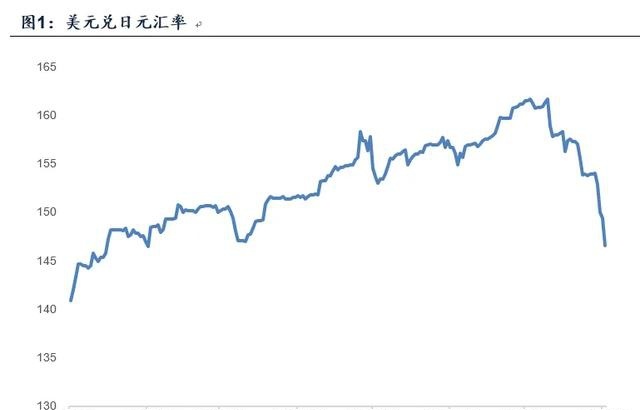

第三,2024年7月上旬之后,日元兑美元出现一轮快速升值。背景之一是美国经济放缓预期引发“衰退交易”,7月第二周起美国零售数据放缓、初请失业金人数超预期上行诱发了这一预期;背景之二是日本央行的加息以及逐步缩减资产购买规模。6月日本核心CPI数据继续上行,7月31日日本央行加息落地, 且日本央行表示不排除后续继续加息。两种预期冲击叠加作用之下,美元贬值、日元升值,美元兑日元汇率从7月10日的161.7,快速变化至8月2日的146.6。

第四,美国7月非农数据进一步强化了上述逻辑。8月2日公布的美国2024年7月新增非农11.4万人,大幅低于前值的17.9万人;失业率(U3)从4.1%升至4.3%。更关键的是,失业率打破原有趋势的上行触发了经验上的“萨姆法则”,并进一步加剧了对美国经济衰退的担忧。10年期美债收益率从7月24日的4.28%快速回落至8月2日的3.80%;纳斯达克等权益市场指数亦大幅下行,VIX指数快速上行。VIX上升意味着前期卖出波动率的交易亦需要平仓;同时还可能导致投资组合需要基于风险调整敞口(波动率低,风险敞口可以更高,反之则需要调低),进一步带动海外股市回落。这进一步触发了套息交易的无利可图和加快平仓,并扩大了流动性风险的跨市场传递。

第五,值得注意的是,作为源头之一的美国7月非农就业数据的下行包含着意外冲击。在前期报告《美国7月非农数据和萨姆法则》中,我们指出7月飓风Beryl对就业数据有一定影响,7月临时失业人数大幅走高,飓风季扰动之后的就业数据有较大概率会出现一定修复。

第六,从美国经济今年以来的情况来看,一二季度的实际GDP同比分别为2.9%、3.1%,高于去年年度的2.5%。下半年基数走高背景下同比大概率有所放缓,但至“衰退”区间仍有较大距离,有几个特征似乎也意味着经济不易转入快速衰退:一是薪资增速虽然在放缓,但仍处于历史偏高位,对美国这样的消费型的经济来说,薪资增速是较为关键的中间变量,同时企业盈利/GDP比例保持高位亦对就业市场和薪资形成一定支撑;二是从历史上看,外生冲击诱发系统性去库存往往是衰退的传导机制之一,而本轮库存周期位置偏低;三是疫后美国就业人口结构有较大变化,包括大量移民进入导致劳动力人口大幅增加,从而萨姆法则的经验适用性和阈值也应有变化;四是9月降息已是基准情形,本轮由于政策利率本来就偏高位,美联储有足够的政策空间,降息后金融条件改善将对私人部门投资形成支撑。

第七,综上来看,本轮海外“套息交易”平仓存在一些较清晰的驱动线索,它的出现也是既定宏观逻辑下的结果;需关注它带来的海外流动性风险的跨市场传递。但目前尚无证据证实它的两大关键假设(美国衰退、日本持续加息),金融市场若波动过大则可能隐含着短期超调。对于国内资产来说,一个要观测的关键点是海外微观经济和名义增长有没有受到显性影响,它会通过出口向国内经济传递;而单纯的海外金融市场波动,在人民币作为非美货币升值的阶段,带来的影响应是可控的。

正文

所谓“套息交易”,简单来说就是借入低利率的货币,投入高回报率的资产。日本是具备发达金融市场的经济体中利率最低的,1998年以来绝大部分时段政策目标利率均在0.3%以下,且较长时间处于零利率和负利率状态,日元也就天然成为了全球套息交易最主流的融资货币。

从日本的政策目标利率来看,1999.9-2000.8、2001年3月-2006年7月均处于零利率区间;2016年2月-2024年3月处于负利率区间;其余大部分时段均处于0.3%以下。2007年2月曾加息至0.5%,但维持时间较短,全球金融危机后的2008年10月开始降息。

这种交易最不利的环境是日元持续升值。这种情况下一则套息交易的资金成本上升;二则它如果包含美元贬值助推,往往对应外部市场预期投资回报率的下降期。成本收益预期一起变化,套息交易平仓压力往往较大。平仓又会进一步带来流动性压力在不同市场间的传导。

对于日元作为套息交易的融资货币来说,交易的负债端是日元;资产端一般是高收益率资产,比如疫后的美债和美股、新兴市场债券和股票等。

以在日元和美元资产之间套息的交易为例,在日元升值、美元贬值的时段,一则是负债端成本上行;二则同期伴随着美债收益率利差的收窄、美股的下行,从而带来资产端收益率的下行。这对于套息交易构成分子分母的双重压力。

2024年7月上旬之后,日元兑美元出现一轮快速升值。背景之一是美国经济放缓预期引发“衰退交易”,7月第二周起美国零售数据放缓、初请失业金人数超预期上行诱发了这一预期;背景之二是日本央行的加息以及逐步缩减资产购买规模。6月日本核心CPI数据继续上行,7月31日日本央行加息落地, 且日本央行表示不排除后续继续加息。两种预期冲击叠加作用之下,美元贬值、日元升值,美元兑日元汇率从7月10日的161.7,快速变化至8月2日的146.6。

7月11日公布的6月通胀数据超预期走弱,市场前移对降息启动时点的预期。

7月第一周至第四周美国红皮书商业零售同比分别为6.3%、4.8%、4.9%、4.5%,之前5-6月均值分别在6.0%、5.7%的水平。

7月第一周美国初请失业金人数为22.3万人,同比减少1.4万人;第二周超预期上行至24.5万人,同比增加1.7万人;第三周为23.5万人,同比增加1.4万人;第四周为24.9万人,同比增加2.2万人。

7月19日公布的日本6月核心CPI环比为0.3%,连续第四个月持续在这一水平;同比为2.6%,高于4月的2.2%和5月的2.5%。

美国7月非农数据进一步强化了上述逻辑。8月2日公布的美国2024年7月新增非农11.4万人,大幅低于前值的17.9万人;失业率(U3)从4.1%升至4.3%。更关键的是,失业率打破原有趋势的上行触发了经验上的“萨姆法则”,并进一步加剧了对美国经济衰退的担忧。10年期美债收益率从7月24日的4.28%快速回落至8月2日的3.80%;纳斯达克等权益市场指数亦大幅下行,VIX指数快速上行。VIX上升意味着前期卖出波动率的交易亦需要平仓;同时还可能导致投资组合需要基于风险调整敞口(波动率低,风险敞口可以更高,反之则需要调低),进一步带动海外股市回落。这进一步触发了套息交易的无利可图和加快平仓,并扩大了流动性风险的跨市场传递。

在前期报告《美国7月非农数据和萨姆法则》中,我们对美国7月就业数据及其影响做过梳理:美国2024年7月新增非农11.4万人,低于市场预期的17.5万人,低于前值的17.9万人。从就业广度来看,7月的49.6%显著低于6月的56%和 2023年月均值59.4%,且为2016年5月以来最低水平。同期公布的住户调查数据(household survey)亦偏疲软。7月失业率(U3)从4.1%回升至4.3%。本次数据公布后,海外市场波动显著放大,10年期美债收益率大幅回落,海外主要股指也出现大幅下行。海外市场恐慌情绪的来源,部分源自7月失业率上升幅度触发“萨姆法则”。根据萨姆法则定义,当过去3个月平均失业率比过去12个月低点上升0.5个百分点,则意味着衰退可能已经开始。

值得注意的是,作为源头之一的美国7月非农就业数据的下行包含着意外冲击。在前期报告《美国7月非农数据和萨姆法则》中,我们指出7月飓风Beryl对就业数据有一定影响,7月临时失业人数大幅走高,飓风季扰动之后的就业数据有较大概率会出现一定修复。

在报告《美国7月非农数据和萨姆法则》中,我们指出:7月飓风Beryl对就业数据有一定影响,7月临时失业人数(Job Losers on temporary Layoff)明显异常,环比增加达24.9万人,占总新增失业的70%。

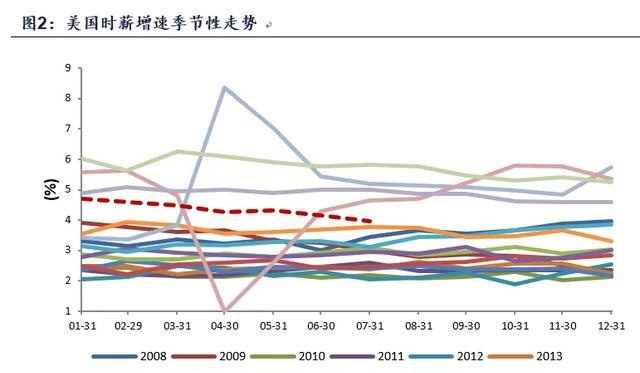

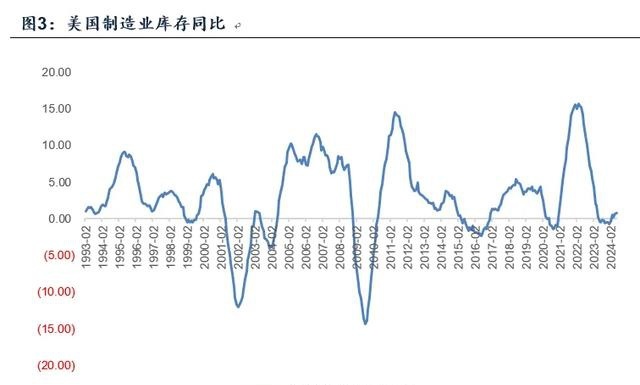

从美国经济今年以来的情况来看,一二季度的实际GDP同比分别为2.9%、3.1%,高于去年年度的2.5%。下半年基数走高背景下同比大概率有所放缓,但至“衰退”区间仍有较大距离,有几个特征似乎也意味着经济不易转入快速衰退:一是薪资增速虽然在放缓,但仍处于历史偏高位,对美国这样的消费型的经济来说,薪资增速是较为关键的中间变量,同时企业盈利/GDP比例保持高位亦对就业市场和薪资形成一定支撑;二是从历史上看,外生冲击诱发系统性去库存往往是衰退的传导机制之一,而本轮库存周期位置偏低;三是疫后美国就业人口结构有较大变化,包括大量移民进入导致劳动力人口大幅增加,从而萨姆法则的经验适用性和阈值也应有变化;四是9月降息已是基准情形,本轮由于政策利率本来就偏高位,美联储有足够的政策空间,降息后金融条件改善将对私人部门投资形成支撑。

一是薪资增速位置。7月美国非农私人部门时薪增速同比3.6%,较年初的4.4%已有明显放缓,但仍高于2020年之前。对于“就业——薪资——消费——增长和通胀”这一链条来说,薪资是一个关键的中间变量。

二是库存位置。制造业库存周期位置也是判断经济趋势的经验坐标之一。本轮库存同比底部在2024年1月的-0.7%,后缓慢回升,6月同比也只有0.7%。库存周期位置偏低对应经济内生下行弹性不会太大。

三是萨姆法则经验可比性的变化。在《美国7月非农数据和萨姆法则》中,我们曾指出:疫后大量移民进入美国导致劳动力人口大幅增加,社会对远程工作的容忍度提高也导致残疾人求职和就业人数显著上升,均会导致萨姆法则的经验可比性有所变化。

四是后续降息落地后,金融条件改善,资本开支等也能获得一定支撑。

综上来看,本轮海外“套息交易”平仓存在一些较清晰的驱动线索,它的出现也是既定宏观逻辑下的结果;需关注它带来的海外流动性风险的跨市场传递。但目前尚无证据证实它的两大关键假设(美国衰退、日本持续加息),金融市场若波动过大则可能隐含着短期超调。对于国内资产来说,一个要观测的关键点是海外微观经济和名义增长有没有受到显性影响,它会通过出口向国内经济传递;而单纯的海外金融市场波动,在人民币作为非美货币升值的阶段,带来的影响应是可控的。

中国证券报8月5日报道,日经225指数收盘重挫12.4%,较7月高点下跌26%,盘中2次熔断,抹去今年以来所有涨幅。韩国KOSPI指数收盘下跌234.62点,跌幅8.77%,一度触及熔断机制。

风险提示:海外经济和金融环境变化超预期可靠的股票融资账户,主要经济体货币政策变化超预期,海外金融市场波动引发连带金融风险,金融市场波动向实体传递影响外需,海外金融市场流动性风险大于预期,全球汇率波动风险升温

- 证券如何使用杠杆 美国12月消费者信贷创纪录最大增幅,信用卡余额和非循环信贷攀升2025-04-02

- 如何办理股票杠杆 3月28日保隆转债下跌1.64%,转股溢价率22.62%2025-03-30

- 炒股如何放大杠杆 凡人修仙传超前预告,青阳门带队围剿云瑶,韩立霸气团灭青阳门,两人再度重逢2025-03-17

- 个人股票如何质押 全力以赴拼经济 多地国资委部署一季度“开门红”工作2025-02-18

- 如何在股市加杠杆 利好突袭!外资,重大转变!2025-01-02

- 股票账户如何融资 阳光下,美女肤白如雪,姣好面容更显明媚,令人眼前一亮2024-11-22